Thẻ tín dụng giúp bạn dễ dàng thanh toán sản phẩm/dịch vụ đã dùng mà không cần mang theo quá nhiều tiền mặt. Nhiều lợi ích từ dòng sản phẩm này cũng giúp nó ngày càng được đánh giá cao.

Vậy thẻ tín dụng là gì? Rủ tiền qua đây có mất phí không? Có những loại thẻ nào? Bắp Cải sẽ giúp bạn hiểu chuyên sâu về dòng kể trên. Vì thế, hãy cùng khám phá để có cái nhìn chính xác, khách quan hơn về dòng này bạn nhé!

Thẻ tín dụng là gì?

Thẻ tín dụng còn có tên gọi khác là Credit Card. Đây là một trong những sản phẩm ưu việt được ngân hàng phát hành. Hiện dòng thẻ này ngày càng phổ biến.

Khi phát hành thẻ kể trên, ngân hàng sẽ cho phép bạn tiêu trước trong một hạn mức nhất định rồi trả sau.

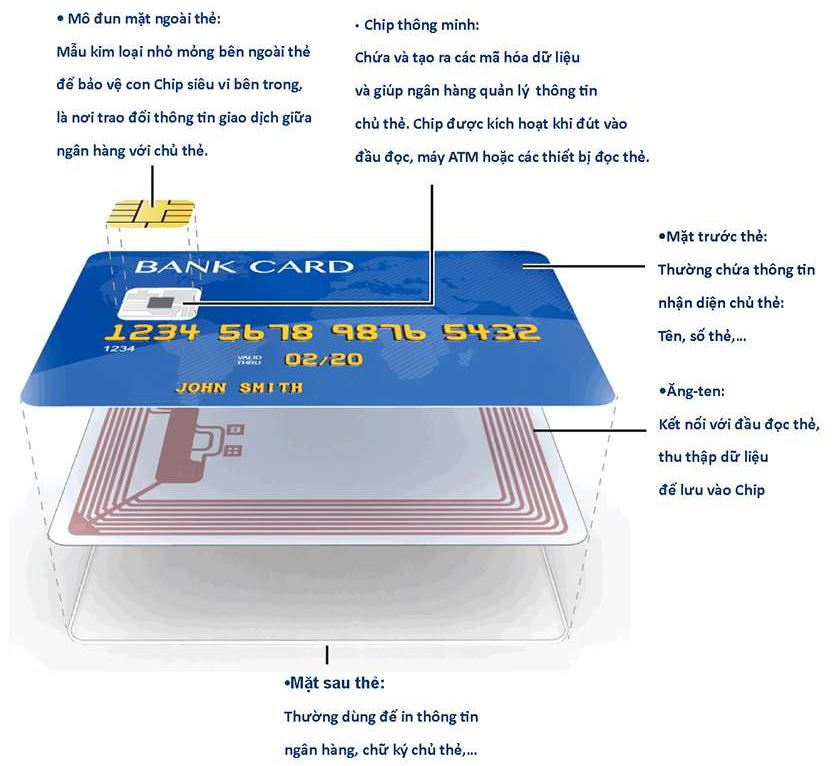

Cấu tạo của thẻ tín dụng

Chức năng chính của thẻ tín dụng là để thanh toán các sản phẩm/dịch vụ mà không cần đến tiền mặt. Để thực hiện được điều kể trên, thẻ có cấu tạo như sau:

lợi ích của thẻ tín dụng

Sở dĩ thẻ tín dụng ngày càng được dùng nhiều là vì mang lại cho bạn nhiều công năng. Bảng sau sẽ giúp bạn hiểu hơn về dòng này:

| Chức năng của thẻ tín dụng | Chi tiết |

Thanh toán |

|

Rút tiền mặt |

|

Thanh toán online |

|

Trả góp |

|

Các lợi ích của thẻ tín dụng đang giúp nó ngày càng được yêu chuộng. Vậy làm sao để thẻ tín dụng có thể làm được những việc kể trên? Tiếp theo Bắp Cải sẽ giúp bạn hiểu hơn về cấu tạo của dòng sản phẩm trí tuệ này!

Cấu tạo của thẻ tín dụng

Hầu hết các loại thẻ tín dụng hiện nay đều có cấu tạo cơ bản gồm các đặc điểm sau:

| Cấu tạo thẻ tín dụng | Chi tiết |

Chất liệu |

Thẻ tín dụng làm bằng nhựa trắng cao cấp kết cấu 3 lớp:

|

Mặt trước |

Mặt trước thẻ được thiết kế nổi bật với các điểm chính sau:

Biểu tượng của quốc gia

Các phần khác:

|

Mặt sau thẻ tín dụng |

Mặt sau thẻ sẽ đề cập đến các thông tin như:

|

Lãi suất thẻ tín dụng là bao nhiêu?

Khi đến hạn nhưng khách hàng chưa kịp trả đúng như đã thương thảo, ngân hàng sẽ bắt đầu tính lãi. Vậy lãi suất thẻ tín dụng là bao nhiêu? Bạn cũng nên nắm rõ thông tin này để tránh bị động hoặc chi tiêu quá đà.

Như đã đề cập kể trên, trước 45 ngày đến hạn, khách hàng cần tiến hành hoàn trả số tiền đã tiêu trong thẻ tín dụng. Nếu không sẽ được tính lãi theo quy định tại khoản 2 Điều 17 Thông tư số 19/2016/TT-NHNN.

Theo đó nội dung văn bản này nêu rõ, chỉ thẻ phải sử dụng tiền đúng mục đích. Đồng thời bạn cần thanh toán đầy đủ, đúng hạn cho tổ chức phát hành thẻ.Các loại phí này bao gồm khoản tiền vay và lãi phát sinh.

Cụ thể, khách hàng cần thực hiện đúng những gì đã cam kết khi ký hợp đồng trước đó.

Nội dung về lãi của thẻ tín dụng đã được nêu rõ ở khoản 3 Điều 3 Thông tư 19. Cụ thể khách hàng cần chi trả những khoản sau:

| Các loại lãi phải trả khi dùng thẻ tín dụng | Chi tiết |

Lãi suất chung |

Lãi suất chung của thẻ tín dụng tương đương như lãi bạn vay thông thường. |

Lãi rút tiền mặt |

Lãi rút tiền mặt có sự thay đổi tùy vào từng ngân hàng.

Thông thường sẽ là từ 3-5% số tiền giao dịch. |

Lãi đổi ngoại tệ |

Lãi đổi ngoại tệ thường giao động từ 2-4% tùy vào từng ngân hàng.

Đây là trường hợp thường thấy ở những khách hay đi du lịch. Để mua sắm và sử dụng các dịch vụ có lại quốc gia đến tham quan, bạn sẽ phải đổi ngoại tệ cho phù hợp với nước họ. |

Để tránh phải trả lãi thẻ tín dụng, bạn nên thanh toán dư nợ thẻ tín dụng đúng hạn. Đồng thời chúng ta cũng chỉ nên rút tiền mặt có trong thẻ khi thực sự cần thiết. Ngoài ra, bạn không nên chi tiêu quá khả năng chi trả.

Hạn mức thẻ tín dụng tối đa và tối thiểu cần nắm rõ

Hạn mức thẻ tín dụng có sự thay đổi đáng kể tùy vào từng loại. Hiện phổ biến nhất phải kể đến ba dòng sau đây:

| Hạn mức thẻ tín dụng | Chi tiết |

Hạng chuẩn |

|

Hạng vàng |

|

Hạng Bạch kim |

|

Đến đây hẳn bạn đã biết hạn mức tín dụng là gì rồi chứ? Thực tế dòng thẻ này có ưu điểm giống như một phương án cứu cánh khi bạn chưa xoay được tiền.

Tuy nhiên nó cũng là con dao hai lưỡi. Vì thế bạn nên cẩn trọng để tránh “quá tay”.

Các loại thẻ tín dụng phổ biến hiện nay ai cũng nên biết

Như đã chia sẻ ngay ở đầu bài viết, hiện có khá nhiều dòng thẻ tín dụng. Vậy các loại thẻ tín dụng phổ biến được sử dụng hiện nay là loại nào? Biết được thông tin này cũng giúp bạn nhận ra đâu là loại phù hợp với mình.

Thực tế căn cứ vào từng tiêu chí mà thẻ tín dụng được chia làm nhiều loại khác nhau. Cụ thể như:

Phân theo phạm vi sử dụng

Căn cứ vào phạm vi sử dụng, hiện có thẻ tín dụng nội địa và thẻ tín dụng quốc tế. Đặc trưng cơ bản của mỗi dòng được trình bày chi tiết theo bảng dưới đây:

| Loại thẻ | Chi tiết |

Thẻ tín dụng nội địa |

|

Thẻ tín dụng quốc tế |

|

Phân theo thương hiệu

Căn cứ vào thương hiệu của đơn vị phát hành, thẻ tín dụng được chia làm 3 dòng chính sau đây:

| Loại thẻ tín dụng | Chi tiết |

Thẻ tín dụng Visa |

|

Thẻ tín dụng MasterCard |

|

Thẻ tín dụng JCB |

|

Phân theo hạng thẻ

Phân theo hạng thẻ hiện có 3 dòng đã đề cập chi tiết ở phần hạn mức thẻ tín dụng. Bạn có thể kéo lên để hiểu hơn về các hạng:

- Hạng Bạch Kim.

- Hạng Vàng.

- Hạng chuẩn.

Phân theo thủ tục làm thẻ

Với tiêu chí này, hiện có hai lọa thẻ gồm thẻ tín dụng tín chấp và thẻ tín dụng thế chấp. Theo đó:

Thẻ tín dụng tín chấp cho phép bạn sử dụng bằng cách chứng minh thu nhập hàng tháng của mình như yêu cầu của ngân hàng. Vì thế hình thức này thường áp dụng với khách hàng có lương được trả bằng hình thức chuyển khoản.

Thông qua sao kê từ ngân hàng đều đặn mỗi tháng, bạn có thể chứng minh mình sở hữu thu nhập ổn định. Từ đây chúng ta đáp ứng tốt yêu cầu của ngân hàng để được làm thẻ.

Trong khi ấy, thẻ thế chấp cần đáp ứng được yêu cầu chứng minh được tài sản đảm bảo. Thường ban cần chứng minh bằng sổ tiết kiệm hoặc sổ đỏ đứng tên chính chủ,….

Hiện nay nhiều người chọn làm thẻ tín dụng tín chấp hơn. Bởi hồ sơ và thủ tục của lựa chọn này đơn giản hơn phương pháp còn lại.

Làm thẻ tín dụng cần những gì?

Khá nhiều người đang tìm hiểu về cách làm thẻ tín dụng để sớm sở hữu phương án an toàn, cần thiết cho mình trong các trường hợp cấp bách.

Vì lẽ đó, nếu bạn cũng muốn biết làm thẻ tín dụng cần những gì thì nên chuẩn bị những điều sau đây:

- Bạn cần đảm bảo đủ 18 tuổi trở lên, mục đích nhằm có quyền và trách nhiệm thực hiện đầy đủ nghĩa vụ của một công dân.

- Khách hàng cần đảm bảo chứng minh có thu nhập ổn định. Tùy vào hạn mực thẻ bạn muốn dùng mà số này có thể thay đổi. Nhưng tối thiểu thường là mức 4tr5/tháng.

- Ngoài ra, bạn cần chuẩn bị đầy đủ các giấy tờ bao gồm giấy tờ chứng minh địa chỉ thường trú và thẻ căn cước công dân.

Những cách thanh toán bằng thẻ tín dụng đang được áp dụng

Hiện tại có 6 cách thanh toán bằng thẻ tín dụng đang được áp dụng phổ biến. Cụ thể phải kể đến như sau:

Nộp tiền thanh toán thẻ tín dụng tại quầy giao dịch ngân hàng

Cách mà nhiều người vẫn làm khi cần thanh toán dư nợ thẻ tín dụng hiện nay là đến ngân hàng và nộp tiền trực tiếp.

Tại các quầy giao dịch hoặc chi nhanh của đơn vị phát hành thẻ, bạn chỉ cần làm các bước sau:

- Xuất trình giấy tờ cá nhân.

- Yêu cầu nhân viên giao dịch hỗ trợ để thực hiện thanh toán thẻ tín dụng.

- Nhân viên sẽ kiểm tra và thông báo số nợ cần thanh toán.

- Bạn nộp tiền, ký và nhận lại giấy xác nhận giao dịch là hoàn thành.

Cách thanh toán thẻ tín dụng qua Internet Banking

Thanh toán thẻ tín dụng qua Internet Banking sẽ giúp chúng ta tiết kiệm đáng kể thời gian. Với hình thức này, bạn chỉ cần làm theo hướng dẫn sau:

- Mở kết nối mạng, đảm bảo đường truyền Internet ổn định.

- Truy cập vào website hoặc dùng app của ngân hàng để đăng nhập vào hệ thống.

- Chọn vào phần “dịch vụ thẻ” để chuẩn bị thực hiện các bước tiếp theo.

- Tại mục “danh sách thẻ”, bạn chọn loại thẻ tín dụng mình đang dùng.

- Bạn vào xem “hạn mức thẻ” rồi nhấp vào “thanh toán”.

- Nhập số tiền cần thanh toán rồi xác nhận lệnh bằng nút “hoàn tất”.

- Bạn nhập mã OTP được gửi về số điện thoại mình đăng ký với khách hàng trước đó vào ô được yêu cầu.

- Cuối cùng, sau bước kể trên, giao dịch sẽ được thông báo đã hoàn tất.

Khá nhiều khách hàng hiện nay đang chọn thanh toán thẻ tín dụng bằng hình thức tự động. phương án này giúp chúng ta tránh quên mất ngày cần chi trả số tiền theo đúng yêu cầu của ngân hàng.

Nhờ thế bạn tránh hiện tượng phải trả thêm các loại lãi.

Với hình thức này, bạn chỉ cần thực hiện như sau:

- Yêu cần ngân hàng sử dụng dịch vụ thanh toán thẻ tín dụng tự động tại quầy, chi nhánh giao dịch của họ.

- Bạn điền vào đơn đăng ký theo mẫu.

- Khách hàng nộp lệ phí và từ đó, cứ “đến hẹn lại lên”, hệ thống sẽ tự động giúp bạn thanh toán thẻ tín dụng. Số tiền sẽ được khấu trừ từ thẻ ATM hoặc các tài khoản tương tự mà khách hàng đã khai báo với ngân hàng trước đó.

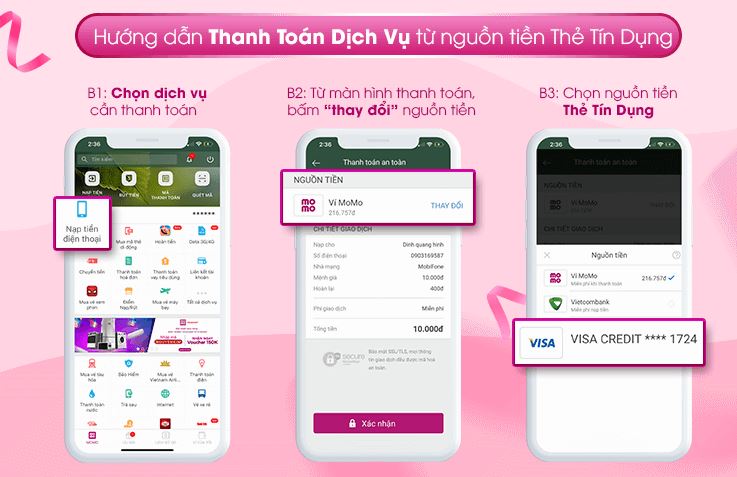

Thanh toán thẻ tín dụng qua ví điện tử

Ví điện tử hiện cho phép thanh toán rất nhiều sản phẩm/dịch vụ hay. Hiện nhiều người cũng chọn phương pháp này để chi trả thẻ tín dụng.

Theo đó, bạn chỉ cần thực hiện theo cách sau:

- Mở truy cập mạng và tải ví điện tử bạn thấy phù hợp.

- Đăng ký và đăng nhập vào hệ thống này.

- Chọn “Dịch vụ” ở giao diện chính của ứng dụng.

- Chọn “Thay đổi nguồn tiền” từ màn hình làm việc với ví điện tử.

- Chọn nguồn thẻ tín dụng đã liên kết.

- Bạn kiểm tra lại thông tin một lần thật kỹ lưỡng rồi nhấn “xác nhận”.

- Bạn nhập lại mật khẩu để thanh toán.

- Từ màn hình chính, bạn nhấn “Xác nhận thẻ”. Sau đó mã OTP sẽ được gửi về điện thoại của bạn.

- Tiếp theo khách hàng nhập mã này là hoàn thiện giao dịch như ý.

Thanh toán thẻ tín dụng từ ngân hàng khác

Bạn cũng có thể thanh toán thẻ tín dụng từ ngân hàng khác một cách dễ dàng. Bạn nhập đầy đủ những thông tin sau đây để sớm hoàn thành giao dịch:

- Họ và tên chủ thẻ.

- Số tài khoản thẻ tín dụng bạn đang muốn thanh toán.

- Số tiền bạn cần phải thanh toán ở thẻ tín dụng.

- Tên ngân hàng thụ hưởng.

- Nội dung: Bạn ghi “Thanh toán thẻ tín dụng”.

- Bạn chọn Tỉnh/Thành phố nơi mở thẻ.

- Bạn chọn chi nhánh nơi mà bạn đã mở thẻ tín dụng.

- Sau đó, bạn nhập mã OTP được gửi về số điện thoại đã đăng ký với khách hàng là hoàn tất giao dịch.

Cách thanh toán thẻ tín dụng qua cây ATM

Bạn có thể đến cây ATM bất kỳ và dùng thẻ ATM mình đang có để thanh toán thẻ tín dụng. Cách này sẽ thực hiện theo những bước sau đây:

- Bạn đưa thẻ vào khe đọc thẻ, sau đó chọn ngôn ngữ rồi nhập mã pin.

- Khách hàng chọn phần “Chuyển tiền” có ngay trên màn hình cây ATM sau khi đã đưa thẻ vào cây thành công.

- Bạn điền thông tin số tài khoản ngân hàng cần chuyển, sau đó nhấn “Enter” .

- Khi đã hoàn tất giao dịch, hệ thống sẽ báo thành công ngay trên máy. Thường sẽ mất chỉ khoảng dưới 3s để có được thông báo kể trên.

Hướng dẫn cách sử dụng thẻ tín dụng thông minh ai cũng nên biết

Nắm rõ những lưu ý khi dùng thẻ tín dụng sẽ giúp chúng ta sở hữu chiếc thẻ này một cách thông minh. Nhờ thế bạn tránh xa nguy cơ bị động, phải chi trả thêm tiền lãi vì chiêu tiêu quá đà. Do đó, những lưu tâm sau đây tin rằng sẽ không làm bạn lãng phí thời gian vô ích:

- Để được miễn lãi, bạn nên thanh toán thẻ tín dụng đúng như đã thương thảo với ngân hàng trong hợp đồng.

- Bạn nên kiểm tra sao kê thường xuyên nhằm mục đích kiểm soát chi tiêu tốt hơn. Mặt khác bằng cách này chúng ta còn tránh nguy cơ bị đánh cắp tiền trong tài khoản. Hoặc chúng ta bị tội phạm công nghệ lừa đảo, chiếm đoạt tài sản.

- Để bảo mật, tốt nhất bạn không nên tiết lộ các thông tin về thẻ tín dụng. Đồng thời chúng ta cũng không cho ai mượn với bất cứ mục đích gì.

- Luôn luôn kiểm tra kỹ hóa đơn ngay sau khi nhận để kịp thời phát hiện bất thường và được xử lý ngay.

- Riêng đối với việc thanh toán online, bạn thường sẽ cần tới số thẻ, số mật mã, tên chủ tài khoản. Vì thế hãy nhớ những thông tin này và đảm bảo khai báo chính xác. Nhờ thế chúng ta tránh xa nguy cơ bị khóa thẻ hoặc những rủi ro tương tự.

Kết luận

Đến giờ bạn đã biết thẻ tín dụng là gì, cách sử dụng ra sao chưa? Rút tiền thẻ tín dụng sẽ giúp chúng ta có thể xử lý công chuyện trong trường hợp cấp bách mà chưa có tài chính sẵn trong tài khoản.

Phương án này đảm bảo tính chủ động, sự riêng tư và nhanh chóng. Nhờ thế, công việc được giải quyết hiệu quả hơn.

Tuy nhiên bạn cũng nên nắm rõ hạn chế của Credit Card là gì để tránh. Thực tế nếu chi tiêu không có kế hoạch, bạn có thể sẽ phải chi trả lãi lớn. Do vậy hãy biết cách thanh toán thẻ tín dụng thật thông minh.

Ngoài các chia sẻ vừa rồi, nếu còn bất cứ thắc mắc nào khác về thẻ tín dụng, hãy kết nối với Bắp Cải để được hỗ trợ tốt hơn bạn nhé!

Xem thêm:

Máy MPOS là gì? Giá phí quẹt thẻ bao nhiêu? Có tốt không?

Máy POS quẹt thẻ tín dụng là gì? Phí thanh toán bao nhiêu? Mua loại nào tốt?